Programa gratuito de sostenibilidad para pymes abre periodo de inscripción

Últimas Noticias:

Por: Deyver Mena – Gerente de Impuestos Grant Thornton

Con la vigencia de la Ley de Fortalecimiento de las Finanzas Públicas en julio, empezará el cobro del Impuesto al Valor Agregado (I.V.A.). Muchos servicios que antes no estaban gravados con el impuesto general sobre las ventas, ahora lo estarán.

Las mercancías que actualmente pagan el impuesto general sobre las ventas del 13%, mantendrán su tratamiento fiscal; pero bajo el régimen del IVA, que consiste en gravar la ganancia que se genera en cada una de las etapas del proceso de comercialización donde se da un valor agregado al producto o servicio, hasta llegar al consumidor final.

En un ambiente de I.V.A., lo normal sería que todo tributo pagado en cada una de las etapas de comercialización de bienes y servicios, se compense con el impuesto cobrado en la venta realizada en esas etapas, de modo tal que el consumidor final solo pague el impuesto por la ganancia o valor agregado que genera cada uno de los espacios del proceso de comercialización, aplicando el 13% en ambos sentidos- impuesto pagado versus impuesto cobrado.

No obstante, las nuevas disposiciones establecen tarifas reducidas de IVA, ejemplo: 4% en compra de pasajes aéreos y salud privada; 2% en medicamentos, educación privada, primas de seguro personales, y 1% en canasta básica.

Se establece también que el derecho al crédito fiscal del IVA, está sujeto a la misma tarifa impositiva aplicable al bien o servicio objeto de la venta, de modo que si un servicio está gravado con el 2%, solo podrá acreditarse ese 2% del IVA pagado a los proveedores que tengan que vender bienes y servicios a la tarifa del 13%.

La diferencia entre el 13% pagado y el 2% cobrado, es decir un 11%, debe considerarse como un costo para quien cobra la tarifa reducida de IVA.

¿Cómo afectan las tarifas reducidas de IVA al consumidor final ¿Beneficiarán esas tarifas porque los bienes y servicios serán más baratos que si cobraran el 13%?.

Un ejemplo de la aplicación de una tarifa reducida de IVA en educación, que estaría gravada el 2%, según el Art.11, de la Ley 9635, aunque claramente existe un error en la Ley porque dicho servicio también aparece como un servicio exento en el Art.8 inciso 31. Para efectos de explicar el efecto de las tarifas reducidas, se partirá del supuesto de que los servicios de educación privada estarían gravados a una tarifa del 2%.

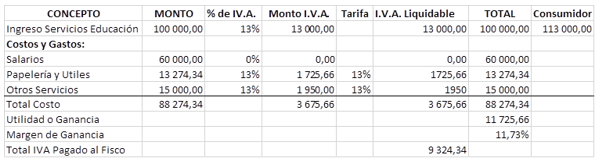

Para explicar, partamos de lo que sucede hoy con la educación privada que no está gravado con el impuesto general sobre las ventas: En el siguiente cuadro, se parte del supuesto de que la entidad educativa cobra por el servicio al consumidor final 100.000- cien mil colones al mes, y genera una ganancia del 10%, equivalente a 10 mil colones.

Nótese que dentro de sus gastos existen salarios que no están gravados, papelería que actualmente sí está gravada y otros servicios que no están gravados con el Impuesto General Sobre las Ventas(IGSV). En este caso el IGSV de la papelería se considera en su totalidad, como parte del costo del servicio.

Con la Ley de IVA, si ese servicio de educación privada estuviera gravado con 13%, el escenario sería: El precio final pasaría de 100.000 a 113.000 colones. La organización educativa, generaría un margen de ganancia del 11.73% equivalente a 11.725,66 colones.

El aumento en la utilidad obedece a que antes el Impuesto de Ventas de la papelería se consideraba un gasto y en un ambiente de IVA, deja de ser gasto para convertirse en un crédito de IVA, por tanto la utilidad aumenta. En este caso la institución educativa cobra un IVA de 13.000 colones al consumidor y paga un IVA de 3.675,66 a sus proveedores, así liquida al fisco la diferencia por la suma de 9.324,34 colones, que equivale al 13% de la ganancia más el 13% de los salarios que forman parte del costo, que están incluidos como parte del precio de venta del servicio que sí está gravado.

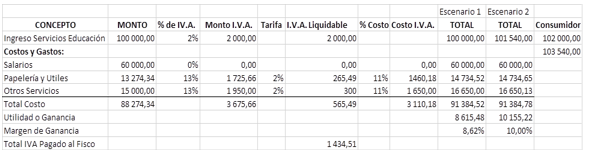

Pero, si el servicio de educación pasa a estar gravado con tarifa reducida de IVA del 2%, tal como lo establece la ley, el tratamiento sería: El precio al consumidor final pasaría de 100.000 colones a 102.000 colones.

En este escenario la institución educativa solo podría acreditarse un 2% del IVA pagado a sus proveedores equivalente a 565,49 y el restante 11% de IVA por la suma de 3.110,18 debe considerarlo como un costo, en cuyo caso su margen de utilidad bajaría de un 10% a un 8,62%, y esto sucede debido a que con una tarifa reducida, el crédito fiscal del IVA se ve limitado a la misma tarifa en que está gravado el servicio.

Pero, si el centro educativa desea mantener su margen de utilidad del 10%, tendría que aumentar el precio final al consumidor y pasarlo de 102.000 a 103.540 colones, con lo cual el consumidor asumiría un incremento del 3.54%, más allá de la tarifa reducida de IVA del 2%.

¿Estará el consumidor final en capacidad de asumir el incremento en los precios que generará la entrada en vigencia del IVA para que los comercios mantengan sus márgenes de utilidad?, o ¿la oferta y la demanda se encargarán de ajustar el mercado para que el efecto del IVA lo asuman, los que forman parte de la cadena de valor, así como el consumidor final?. A partir de julio veremos el comportamiento del mercado y la forma en que el nuevo impuesto impactará a la economía en general.

Para que una empresa conozca el efecto del IVA , deberá hacer un análisis similar, profundizando más en la composición de cada uno de sus costos y gastos , lo que podría arrojar resultados distintos, dependiente de muchos factores, como por ejemplo, si sus productos o servicios actualmente ya están gravados o no con el impuesto, si existen gastos que antes estaban exentos y ahora pasan a estar gravados y su proporción en cuanto al total de costos y gastos.

También la tarifa de IVA aplicable, porcentaje de acreditación, combinación de bienes y servicios a tarifas diferentes, IVA acreditable y no acreditable, y muchos otros elementos que deben ser tomados en cuenta. Con todo todo relacionado, se deberán tomar decisiones de negocios, orientadas al cumplimiento tributario, y también a definir la estrategia de cara al nuevo impuesto, que nos impactará a todos.

Nuestras Redes Sociales: