Exportaciones de bienes de Costa Rica alcanzaron los US$1.512 millones en enero 2026

Últimas Noticias:

Últimas Noticias:

Por: Jason Camacho y Felipe Bonilla

Juniors de Impuestos, Grant Thornton

El impacto y consecuencias del COVID 19, siguen siendo graves: desempleo, aumento en el costo de la vida, escases, y lo más lamentable la muerte de muchos seres humanos; sin embargo, el 1 de julio del 2020, como esta previsto en la Ley de Impuesto al Valor Agregado (IVA), hay bienes y servicios que empezarán a cobrar la tarifa reducida del 1% en las ventas, así como importaciones o internaciones, de los bienes agropecuarios incluidos en la canasta básica: transacciones de semovientes vivos, maquinaria, equipo, materias primas, servicios e insumos necesarios, en la cadena de producción.

Están dentro de la canasta básica también, productos veterinarios e insumos agropecuarios y de pesca, la importación o compra local de materias primas, como: trigo, y sus derivados para producir alimentos animales, el frijol de soya, sorgo, fruta, almendra de palma aceitera, así como el maíz con el mismo fin mencionado.

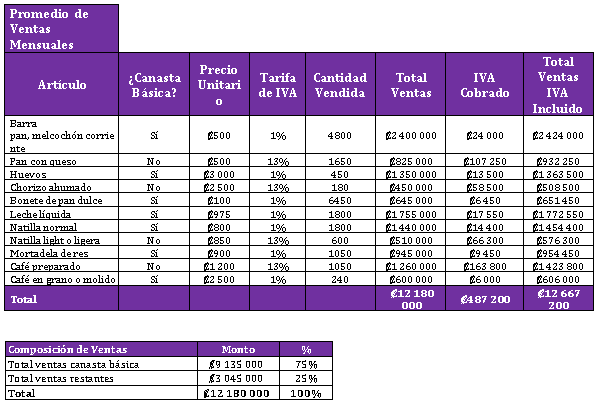

Por ejemplo, en una panadería que vende productos de canasta básica y también comercializa productos complementarios a la repostería y al pan.

Todos los que vendan esos bienes o servicios, tienen que hacer cambios en sus sistemas, especialmente en factura electrónica, para adaptar el cobro.

Este escenario, tiende a ser muy complejo para los contribuyentes, dependiendo de cuanto representan los bienes y servicios de canasta básica, que se venden respecto a la totalidad de artículos y servicios que expendan, al considerar que se puede tener más IVA pagado en las compras, que el IVA recuperado de las ventas; para ello, el Reglamento de la Ley del Impuesto sobre el Valor Agregado en el Artículo 30.- indica.” … que sólo da derecho a crédito fiscal, el IVA soportado en la adquisición de bienes y servicios utilizados en la realización de operaciones sujetas y no exentas. Tratándose de operaciones sujetas a las tarifas de impuesto establecidas, sólo es aplicable el crédito en la cuantía correspondiente a la tarifa reducida propia de la operación, como el caso de los bienes y servicios canasta básica, pudiendo trasladarse lo no deducible, al costo o al gasto en el Impuesto sobre las Utilidades.

El caso más complejo es cuando el contribuyente, comercializa bienes y servicios de canasta básica, en un porcentaje del 70%, del total de todas sus ventas, porque hace un pago de IVA por compra o importaciones altas y el IVA cobrado de las ventas representa una cantidad menor, generando un saldo a favor o un exceso entre el IVA cobrado y el pagado; lo que significa un Impuesto al Valor Agregado pagado mayor al recuperado.

Por ejemplo, una panadería que comercializa productos complementarios a la repostería y al pan de canasta básica, del total de ingresos mensuales obtenidos, el 75% corresponde a productos que se encuentran incluidos dentro de la canasta básica tributaria y el 25% restante corresponde a la venta de bienes sujetos a la tarifa general del IVA de 13%.

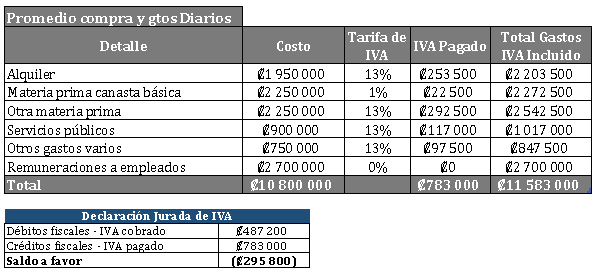

En cuanto a las compras del mes, se pone por ejemplo las siguientes:

Finalmente, se tienen normas fiscales que establecen que las ventas de bienes incluidos en la canasta básica tributaria brindan derecho a crédito pleno en las compras realizadas, es decir, es posible acreditarse el 100% del IVA pagado. En este escenario, se generará saldo a favor del IVA mes a mes, debido a que a partir de julio, los productos de la canasta básica tributaria estarán gravados con 1%.

El saldo a favor obtenido puede ser compensado en los siguientes meses en caso de que exista IVA por pagar. También puede utilizarse para pagar impuesto sobre la renta, retenciones en la fuente por impuesto al salario, por remesas al exterior e impuesto por ganancias de capital. Otra opción es realizar una gestión ante Tributación para solicitar la devolución de los saldos a favor generados, sin embargo, la operación no es expedita. Al poseer ventas del 75% de productos de canasta básica, es posible solicitar la inclusión al registro de productores y comercializadores de canasta básica. De esta forma, vía Exonet se podrán realizar las gestiones necesarias para adquirir los productos y servicios exentos del IVA.

Nuestras Redes Sociales: