Exportaciones de bienes de Costa Rica alcanzaron los US$1.512 millones en enero 2026

Últimas Noticias:

Últimas Noticias:

Dentro de las disposiciones de la Ley de Fortalecimiento de las Finanzas Públicas, está el cambio en la fecha de cierre del período fiscal para efectos del pago del impuesto sobre la renta.

El nuevo periodo fiscal pasará a funcionar igual que el año calendario, es decir, de enero a diciembre, de esta forma se dejará de lado el periodo ordinario que conocíamos del 01 de octubre al 30 de setiembre.

Silvia González, Socia de Impuestos y Legal de Grant Thornton, recordó, que para lograr empatar las nuevas fechas, tendremos un periodo de transición de 15 meses, que regirá para aquellos contribuyentes con cierre ordinario al 30 de setiembre, a partir del primero de octubre próximo y terminará el 31 de diciembre del 2020. Por tanto, se ingresará con el nuevo período de un año calendario, a partir de enero del año 2021.

Para efectos del cierre fiscal 2019 los contribuyentes de Impuesto sobre la Renta deben tener en cuenta:

Finalmente, bajo las reglas del cierre fiscal 2019 y la normativa previa a la reforma de la Ley de Fortalecimiento de las Finanzas Públicas, el diferimiento de las pérdidas será aplicable para empresas industriales y agrícolas, para el resto de las actividades quedan para el 2020.

Germán Morales, Socio Director de Grant Thornton, recordó otros aspectos importantes a tomar en cuenta:

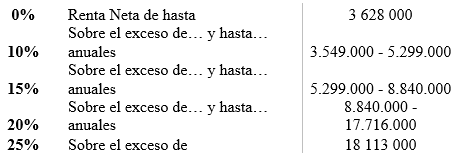

Si el trabajador independiente fue además asalariado en el periodo fiscal 2019, y ha aprovechado por mes la base exenta de 800 mil colones dispuesta al salario, tendría que empezar a pagar el impuesto como persona física independiente con actividad económica desde cero y no a partir de ¢3,549,000.00, según la tabla de tarifas. En el caso de la persona física, hay que agregar a que la tarifa de impuestos llega hasta el 25% (tabla progresiva)

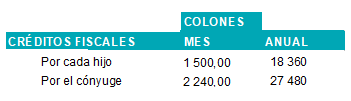

Además, recordar que las personas físicas bajo relación de dependencia, es decir, como trabajador dependiente, se puede aplicar los siguientes créditos de impuesto o rebajos directo al monto de impuesto a pagar:

Las personas físicas, trabajadores independientes, puede tomar la decisión voluntaria de respaldar los gastos con comprobante, sino aplicar una reducción al ingreso bruto por concepto de gastos correspondiente al 25% de los ingresos. Hacienda nunca cuestionará ese porcentaje (25% de gastos).

Para todas las demás empresas- constribuyentes que operaron en el periodo fiscal 2019, esta es la tabla de impuesto a pagar, de acuerdo la Ley N° 7092 (previa a reforma):

Otros aspectos que tomar en cuenta para tener derecho a gastos deducibles:

Nuestras Redes Sociales: