Exportaciones de bienes de Costa Rica alcanzaron los US$1.512 millones en enero 2026

Últimas Noticias:

Últimas Noticias:

Por: Amedeo Gaggion

CFO y director regional de Tesorería de Scotiabank

Es usual que los bancos centrales adopten un esquema de metas de inflación, el cual les permite establecer un valor o rango objetivo y flexibilizar el mercado cambiario. Esto pretende que sus decisiones de política monetaria -relacionadas con la tasa de interés de referencia para las transacciones en el mercado financiero local en general, entre otras herramientas-, contribuyan a alcanzar la meta de inflación, manteniéndola ‘baja y estable’, y así estimular el crecimiento económico.

En Costa Rica el esquema de metas de inflación data del 2005, aproximadamente, cuando el Banco Central (BCCR) decidió desarrollar una estrategia para alcanzar una inflación ‘baja y estable’. En aquel entonces, la inflación superaba el 12%. Sin embargo, fue hasta el 2018 cuando el país adoptó oficialmente este esquema, estableciendo una meta de 3% con un rango de tolerancia de ±1 p.p. Este objetivo se estableció tomando como referencia el promedio de largo plazo de los principales socios comerciales del país (EE.UU., Zona Euro, China, México y Centroamérica).

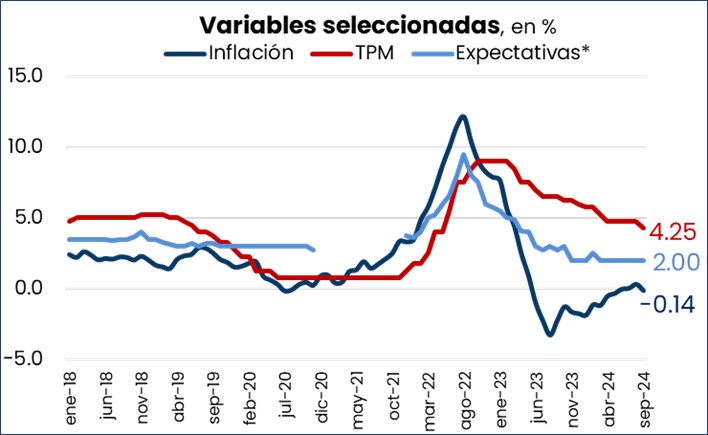

Tras el impacto de la pandemia en 2020, la inflación se aceleró en Costa Rica, al igual que en el resto del mundo. Por esta razón, tal como dicta la teoría, los bancos centrales aplicaron incrementos en sus Tasas de Política Monetaria (TPM) para controlar el aumento en los precios, buscando moderar la demanda mediante un encarecimiento del crédito.

Esto se debe a que las TPM se toman como referencia para una serie de transacciones entre las entidades financieras, impactando directamente ‘el costo del dinero’.

Posteriormente, a medida que las tasas interanuales de inflación se moderaron, las TPM también comenzaron a ajustarse a la baja.

En Costa Rica la inflación registró un 12% interanual en agosto del 2022, la tasa más elevada en 13 años. En ese momento la TPM era de 9%, el valor más alto en 12 años. Desde entonces, la inflación se ha moderado y la TPM ha disminuido.

No obstante, en el período post pandemia la inflación ha estado fuera del rango de tolerancia del BCCR (2.0% a 4.0%) la mayor parte del tiempo, contrario a lo que ha sucedido con las expectativas de inflación -que se miden a través de una encuesta que realiza el BCCR mensualmente a expertos y académicos-.

Estas expectativas ingresaron al rango de tolerancia desde mayo 2023; sin embargo, han seguido disminuyendo, manteniéndose en 2.0% los últimos 11 meses, excepto en febrero, cuando se registró un 2.5%.

En setiembre, la inflación fue de -0.14% interanual. A pesar de que el BCCR ya había recortado en 175 puntos base (pb) su TPM desde inicios de año, decidió reducirla en 25 pb adicionales en su reunión de octubre, situándola en 4.00% a partir del 18 de ese mes. El objetivo es mantener las expectativas ancladas dentro del rango de tolerancia.

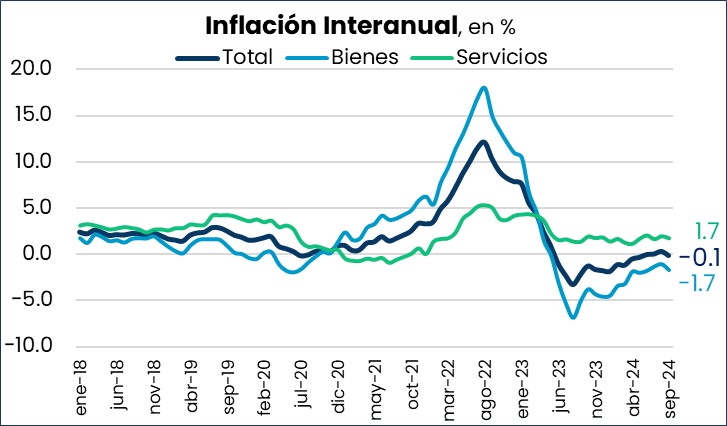

Desde abril 2023, se observa una mayor tasa de inflación en servicios en comparación con los bienes, los cuales incluso presentan tasas negativas. Esto sugiere que la canasta de los 207 bienes, que tiene una ponderación cercana al 58% en el Índice de Precios al Consumidor (IPC), muestra precios inferiores en relación con el mismo mes del año anterior.

Las tasas interanuales negativas en los bienes obedecen a la caída experimentada por los grupos de alimentos y transporte. En lo que va del año, el acumulado para cada uno de estos se ubicó en -0.69% y -3.96%, respectivamente.

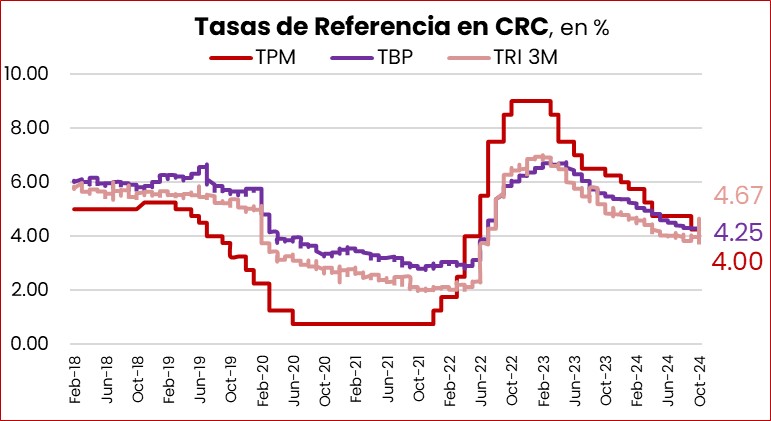

Durante el 2024, hasta el 31 de octubre, la Tasa Básica Pasiva (TBP) acumula una disminución de 111 pb, mientras que la Tasa de Referencia Interbancaria (TRI) a 3 meses registra un recorte de 13 pb, resultado del incremento presentado en los últimos días.

Para el resto del año, se espera que la TBP continúe con un descenso gradual, mientras que la evolución de la TRI a 3 meses dependerá de las transacciones que se realicen cada semana.

Por su parte, el BCCR manifestó que la TPM en 4.00% se encuentra muy cerca de lo que considera ‘neutral’, por lo que no se esperarían más reducciones de momento.

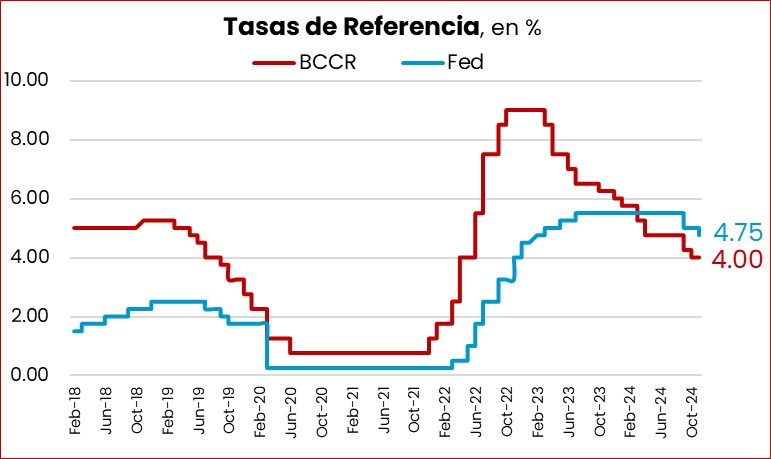

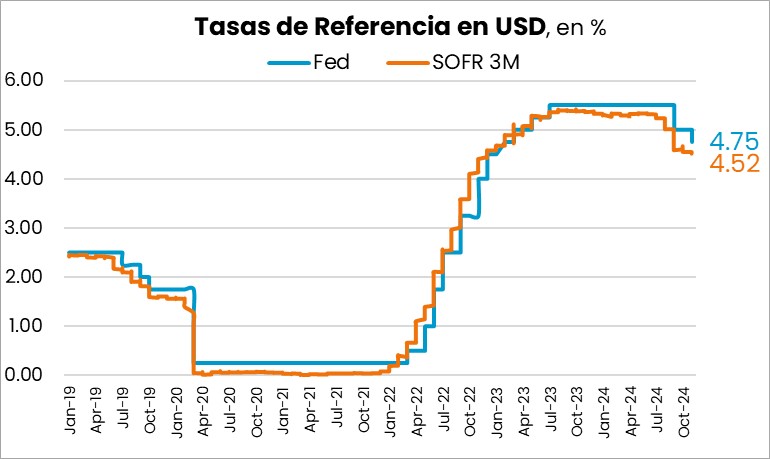

La Reserva Federal (Fed) de EE.UU. anunció el pasado 7 noviembre un recorte de 25 puntos base en su Tasa de Política Monetaria (TPM), situándola en el rango de 4.50% a 4.75%. Esta decisión coincidió con las expectativas del mercado, el cual, a pesar de la cantidad de puestos de trabajo agregados en octubre (12 mil vs 100 mil esperados), no reaccionó con una expectativa de mayor ajuste a la baja, tal como sucedió en la reunión de septiembre ante la preocupación generada por un “enfriamiento” del mercado laboral.

Los cambios en la tasa de la Fed afectan en la misma magnitud la tasa PRIME, por lo que se espera que después este anuncio la tasa PRIME disminuya en 25pb, situándola en 7.75%.

Por su parte, la tasa SOFR a 3 meses registró una rebaja de 23 pb entre el 19 de septiembre y el 7 de noviembre. Cabe destacar que los cambios en este indicador suelen ser graduales, ya que buscan anticiparse a los movimientos en la tasa Fed.

El anuncio de la Fed se dio luego de conocerse la victoria de Donald Trump en las elecciones presidenciales de EE.UU. Es importante recordar que, aunque se procura mantener la independencia de los bancos centrales frente a la política, Trump ha manifestado abiertamente su interés de participar en las decisiones de política monetaria de la Fed.

El mandato de Jerome Powell como presidente de la Fed finaliza en mayo 2026. En entrevistas previas, ha expresado su intención de completar el período.

La TPM de Costa Rica sigue siendo inferior a la de la Fed, ahora en 75 pb, una brecha que llegaría a ser nula hasta en junio 2025, siempre y cuando se mantengan las expectativas actuales sobre los recortes esperados en la tasa de la Fed y el BCCR no realice ningún cambio en su TPM.

Nuestras Redes Sociales: